Po kryzysach uniwersyteckie fundusze inwestycyjne doważają się w akcjach i innych ryzykownych aktywach – wynika z badań naukowców z University of Cambridge.

Fundusze uniwersyteckie są niczym Warren Buffett: kupują gdy leje się krew – przekonują naukowcy w artykule „Seventy-Five Years of Investing for Future Generations”.

Fundusze uniwersyteckie zachowują się jak Warren Buffett

Elroy Dimson, David Chambers i Charikleia Kaffe z University of Cambridge postanowili zbadać jak zachowują się, jako inwestorzy, uniwersytety. A dokładniej – ich fundusze, które mają w założeniu lokować kapitał w bardzo długim horyzoncie.

W tym celu przebadali dane dotyczące 12 funduszy uniwersyteckich, których historia sięga początku XX wieku. Przeanalizowali w jaki sposób zmieniała się strategia inwestycyjna takich podmiotów, kiedy stawała się bardziej agresywna. Zwrócili szczególną uwagę na to, czy zarządzający tych funduszy rzeczywiście przyjmowali długi horyzont inwestycyjny i czy umieli zagrywać kontrariańsko.

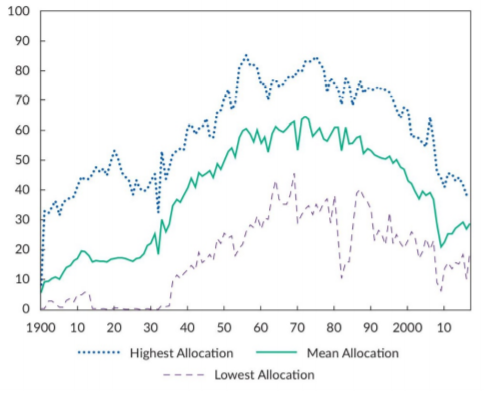

Okazało się, że generalnie fundusze uniwersyteckie dokonały dwóch ważnych zwrotów w swojej historii. W latach 30 i 40-tych XX wieku odeszły od obligacji w kierunku akcji, a na początku lat 80-tych od akcji w kierunku inwestycji alternatywnych (np. funduszy private equity i hedge).

Naukowcy przeanalizowali także zachowanie funduszy przed, w trakcie i po wielkich krachach giełdowych. Chodzi o lata 1906–1907, 1929, 1937, 1973–1974, 2000 oraz 2008. Okazało się, że fundusze zmniejszały zaangażowanie na rynku akcji przed i w trakcie krachów, a tuż po nich znacznie zwiększały zaangażowanie w ryzykowne aktywa. To pokazuje, że ich zarządzający rzeczywiście zachowują się kontr-cyklicznie, kontrariańsko i myślą długoterminowo. Niczym Warren Buffett – kupują gdy leje się krew.

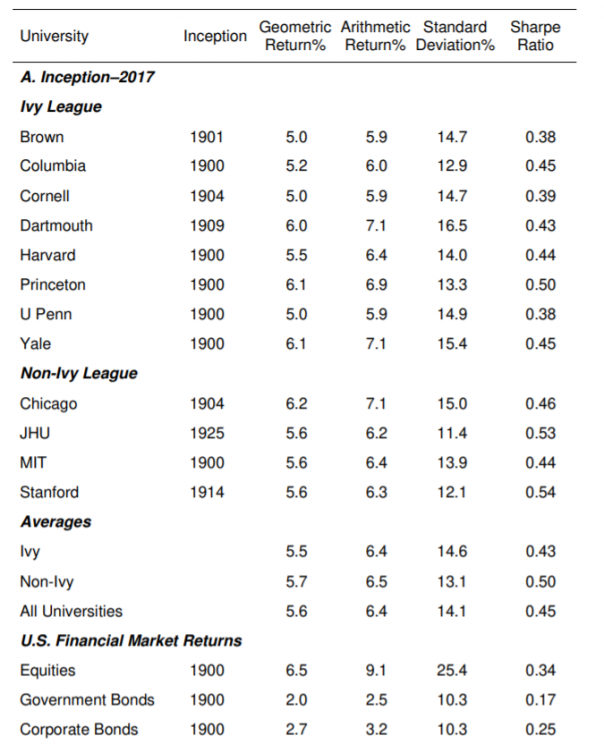

Stopy zwrotu wybranych funduszy uniwersyteckich na tle kategorii amerykańskich aktywów

Źródło: Dimson, Chambers i Kaffe

Udział akcji w portfelach amerykańskich funduszy uniwersyteckich

Źródło: Dimson, Chambers i Kaffe

Zobacz także: Wyniki funduszy inwestycyjnych w III kwartale 2020 - akcje zdeklasowały konkurencję

Co mają fundusze uniwersyteckie w portfelu i gdzie szukają okazji?

Jako post scriptum do tego artykułu polecamy najnowszy odcinek podcastu Capital Allocators. Gościem jest Scott Wilson, zarządzający funduszem Washington University of St. Louis w którym jest 10 mld USD. Opowiada o kuchni kierowania funduszem uniwersyteckim.

„Odkąd kilka lat temu objąłem zarządzanie funduszem zmniejszyliśmy zaangażowanie w fundusze hedge. Obecnie mamy dość konserwatywne, mocno zdywersyfikowane portfolio, w którym ważną rolę odgrywa płynność oraz kwestia kosztów inwestycyjnych. Nie chcemy płacić wysokich opłat za zarządzanie innym instytucjom” – zdradza Scott Wilson. „Nie każdy zdaje sobie z tego sprawę, ale moja praca polega głównie na odrzucaniu pomysłów inwestycyjnych, a nie na ich wyszukiwaniu. Bo pomysłów jest mnóstwo, ale one muszą pasować do naszej strategii” – dodaje.

Wilson zdradził strukturę portfela, którym kieruje. „Około 33% portfela mamy w akcjach publicznych spółek. Około 45% w udziałach spółek z rynku prywatnego lub w funduszach private equity. Około 10% w funduszach hedge. Od 5 do 10% mamy w realnych aktywach, a reszta to gotówka” - powiedział zarządzający funduszem Washington University of St. Louis.

Co ciekawe, Wilson przyznał, że jeśli chodzi o rynki akcji, to obecnie fundusz obserwuje głównie… tzw. frontier markets. „Patrzymy się uważnie na Afrykę, Rosję, Pakistan czy Bangladesz. Tam szukamy okazji, choć trzeba przyznać, że tam się inwestuje niełatwo i trzeba być ostrożnym” – zdradził.

Fundusze uniwersyteckie istnieją w USA od ponad 100 lat. Od końca lat 40-tych zatrudniają profesjonalistów na stanowiskach zarządzających. Pierwsze prace naukowe na ich temat pojawiły się w połowie lat 50-tych XX wieku. Jednak już w zamierzchłej przeszłości – począwszy od XII wieku - takie uczelnie, jak Oxford University czy Cambridge University miały swoje dobra ziemskie, z których czerpały stałe dochody.