Właśnie rozpoczęły się zapisy na nową emisję akcji spółki APS Energia S.A. w ramach oferty publicznej. Potrwają one od 25 sierpnia do 1 września 2015 r. Jest to spółka przechodząca z rynku NewConnect na główny parkiet GPW. Sprawdźmy czym się zajmuje i jak sobie radzi od strony finansowej. No i oczywiście, czy warto wziąć udział w tym IPO.

Spis treści

- Czym zajmuje się APS Energia S.A.

- Kurs i cena akcji

- Akcjonariat

- Cele emisji i powód przejścia na rynek główny GPW

- Polityka dywidendowa

- Czynniki ryzyka

- Dane finansowe

- Znaki zapytania i plusy oferty

- Harmonogram oferty i przydatne odnośniki

Czym zajmuje się APS Energia S.A.

APS Energia współpracuje z dużymi firmami głównie z sektorów energetycznych, rafineryjnych i petrochemicznych, które prowadzą działalność wrażliwą na jakość i ciągłość zasilania. Firma dostarcza im rozwiązania zasilania gwarantowanego, które zabezpieczają ciągłość pracy krytycznych procesów technologicznych. Dostarcza systemy zasilania awaryjnego, które w większości przypadków są projektowane i wykonywane pod konkretne potrzeby klienta. Zatrudnia 330 osób.

Podstawowym rynkiem zbytu jest Polska, choć od wielu lat spółka rozwija swoją działalność poza jej granicami. Skupia się głównie na oferowaniu swoich produktów na terenie Federacji Rosyjskiej. Pod koniec 2014 roku około 40% przychodów pochodziło właśnie z rynku rosyjskiego.

„Mimo nieustających niepokojów związanych z sytuacją na Ukrainie i obaw o zmniejszenie liczby zamówień, w szczególności z rynku rosyjskiego (...), Grupa APS Energia odnotowuje silny wzrost liczby zamówień z tego rynku.” - czytamy w prospekcie emisyjnym.

Kurs i cena akcji

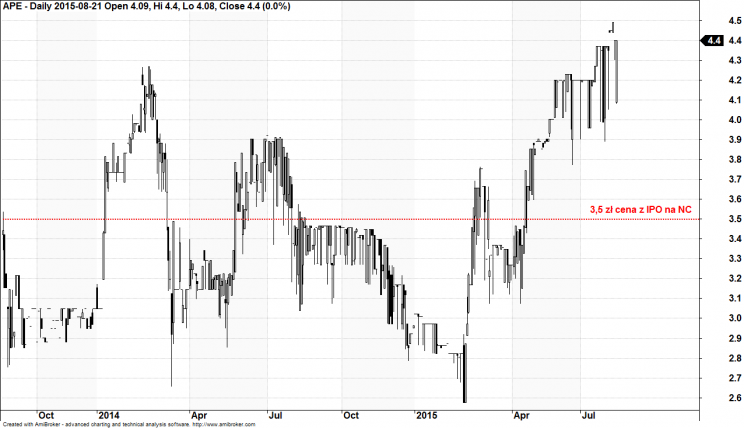

Wykres 1. Notowania spółki APS Energia S.A. #APE na rynku NewConnect, lata 2013 - 2015, interwał dzienny.

Historia spółki sięga 1995 roku, kiedy została założona przez czterech pracowników Politechniki Warszawskiej. Jednak dopiero od sierpnia 2013 roku stała się spółką publiczną, notowaną na rynku NewConnect. Zadebiutowała po cenie 3,50 zł za akcję. Obecnie jej kurs osiąga nowe maksima przy cenie 4,29 zł.

Kapitalizacja spółki jest dość duża jak na firmę z NewConnect i wynosi około 115 mln zł. Niestety, akcje APS Energia charakteryzują się niską płynnością.

Akcjonariat

APS Energia ma trzech głównych właścicieli. Każdy z nich ma po 30% udziałów. Mały procent akcji jest też w posiadaniu trzech TFI: Aviva, KBS oraz Quercus. Akcje oferowane będą pochodzić z nowej emisji. Dotychczasowi właściciele nie będą sprzedawać swoich udziałów. Free float APS Energia wynosi obecnie około 9%. Po emisji akcji zwiększy się do 15%.

Cele emisji i powód przejścia na rynek główny GPW

Wraz z przejściem na rynek główny GPW spółka planuje pozyskać około 7,15 mln zł. Całość zebranych funduszy ma być przeznaczona na budowę nowego kompleksu produkcyjno-biurowego w Stanisławowie Pierwszym. Spółka zamierza się do niego przenieść w połowie 2016 roku z dotychczas wynajmowanego obiektu w Zielonce. Wpływy ze sprzedaży akcji pokryją tylko 40% kosztów. Resztę funduszy spółka pozyska poprzez kredyty bankowe i inne instrumenty dłużne.

Przeniesienie się do nowej lokalizacji, według szacunków spółki, pozwoli zwiększyć moce produkcyjne o około 150%. Dodatkowo, przez przejście na rynek regulowany spółka poprawi swój wizerunek:

„Poprzez uzyskanie statusu spółki giełdowej notowanej na rynku regulowanym, Spółka chce dodatkowo wzmocnić swój wizerunek, wiarygodność i rozpoznawalność, a także zbudować stabilny a zarazem rozproszony akcjonariat.” - czytamy w prospekcie emisyjnym.

Polityka dywidendowa

Zarząd będzie rekomendował wypłatę dywidendy w wysokości od 10% do 30% zysku skonsolidowanego.

Do tej pory dywidenda została wypłacona dwa razy. W 2014 roku wypłacono 22% zysku netto, a w 2015 roku 20%. Tak więc w tych okolicach możemy się spodziewać wypłaty dywidendy w przyszłości. Przy obecnym kursie stopa dywidendy wynosi więc 1,5% i jest skromna w porównaniu do innych spółek.

Należy jednak zauważyć, że spółka zamierza się zadłużyć na około 11 mln zł w celu sfinansowania nowego kompleksu, co może wpłynąć na zmniejszenie wypłacanej dywidendy w przyszłości.

Czynniki ryzyka

Zawsze warto zajrzeć do działu „czynniki ryzyka” w prospekcie emisyjnym. Można tam znaleźć spis zagrożeń dla działalności spółki, ale także pozytywne informacje mówiące o sile, strategii i stabilności działania przedsiębiorstwa.

Oczywiście podstawowym ryzykiem jest to związane z funkcjonowaniem na rynkach zagranicznych. Zwłaszcza na rynku rosyjskim. Poświęcono tej kwestii dużo miejsca w prospekcie. Przede wszystkim należy zwrócić uwagę, że oferowane urządzenia mogą być traktowane jako tzw. „produkty o podwójnym zastosowaniu”, a eksport tego rodzaju towarów podlega kontroli. Tak więc pogorszenie się relacji między Rosją, a UE może w pewnych okolicznościach doprowadzić do ograniczenia możliwości sprzedaży urządzeń na rynki wschodnie.

Eksport do Rosji stanowi znaczącą część produkcji spółki. A jest to – jak przyznaje spółka w prospekcie – rynek trudny, o nieugruntowanej gospodarce rynkowej i zmiennej sytuacji politycznej. Duży wpływ na jego funkcjonowanie mają władze państwowe.

Jednym z największych klientów spółki jest Gazprom. Dotychczas nałożone na Gazprom sankcje nie mają wpływu na sprzedaż spółki, ale te ograniczenia mogą mieć wpływ na zmniejszenie inwestycji Gazpromu i innych klientów rosyjskich, co może negatywnie przełożyć się na wyniki finansowe APS Energia.

Istnieje też ryzyko sezonowości sprzedaży. Z punktu widzenia inwestora długoterminowego jest ono nieznaczące, ale warto zdawać sobie sprawę, że nie tylko spółki z branży spożywczej podlegają sezonowości. W tym przypadku największe przychody spółka generuje w okresie wiosenno-letnim kiedy duża część kontrahentów przeprowadza remonty i inwestycje. Analizując kwartalne dane finansowe, dobrze jest zdawać sobie sprawę, kiedy przypada szczyt przychodów.

„Ryzyko związane z sezonowością sprzedaży odnosi się przede wszystkim do konieczności utrzymania odpowiedniej wydajności i efektywności działania ludzi i maszyn (…) Należy jednak zaznaczyć, że elastyczne podejście do procesu produkcji umożliwia Grupie istotne ograniczenie powyższego ryzyka. Spółka produkuje niemal wyłącznie na zamówienie, nie występuje tzw. produkcja na magazyn.” - czytamy w prospekcie emisyjnym

Istotne jest też ryzyko związane z konkurencją. Spółka może pochwalić się bardzo silną pozycją na rynku polskim, działa w niszowej branży i oferuje zindywidualizowane produkty wymagające dużych nakładów finansowych oraz specjalistycznej wiedzy. To daje jej przewagę na rynku polskim i stwarza duże bariery wejścia dla nowych spółek. Konkurencja może jednak pojawić się z zagranicy, głównie ze strony dużych spółek, z wysokim zapleczem kapitałowym.

Dane finansowe

Na koniec przyjrzyjmy się danym finansowym APS Energia S.A. Podstawowe wartości wskaźników fundamentalnych spółki z ostatnich trzech lat są na prawidłowych poziomach (Tabela 1)

| II kwartał 2015 | 2014 | 2013 | 2012 | |

|---|---|---|---|---|

| C/Z | 13,69 | 9,42 | 15,25 | 0,00 |

| C/WK | 7,87 | 3,14 | 2,96 | 0,00 |

| ROA | 14,50% | 14,27% | 12,69% | 20,42% |

| ROE | 57,50% | 33,30% | 19,40% | 21,30% |

| Wskaźnik Ogólnego Zadłużenia | 48,58% | 45,28% | 40,54% | 40,37% |

| C/WK Grahama | 10,09 | 5,29 | 6,90 | 0,00 |

| Current Ratio | 1,91 | 2,21 | 2,33 | 1,91 |

| Quick Ratio | 1,51 | 1,90 | 1,96 | 1,54 |

Tabela 1. Wskaźniki fundamentalne spółki APS Energia S.A.

Rentowność utrzymuje się w okolicach 14% przy średniej dla branży przemysłu elektromaszynowego wynoszącej 6,75. Spółka ma też prawidłowe wartości wskaźników płynności płatniczej (Current Ratio, Quick Ratio oraz C/WK Grahama). Wskaźnik C/Z wynosi 13,69 i jest wyżej niż średnia w branży wynosząca 10,70.

| Aplisens | Relpol | ZPUE | APS Energia w II kwartale 2015 r. | APS Energia na koniec 2013 r. | |

|---|---|---|---|---|---|

| C/Z | 14,11 | 9,47 | 13,32 | 13,69 | 15,25 |

| C/WK | 1,49 | 0,79 | 1,64 | 7,87 | 2,96 |

| ROA | 9,47% | 5,89% | 7,89% | 14,50% | 12,69% |

| ROE | 10,54% | 8,32% | 12,31% | 57,50% | 19,40% |

| Wskaźnik Ogólnego Zadłużenia | 10,15% | 29,21% | 27,89% | 48,58% | 40,54% |

| C/WK Grahama | 3,83 | 1,95 | 7,11 | 9,83 | 6,90 |

| Current Ratio | 4,76 | 2,69 | 1,70 | 1,91 | 2,33 |

| Quick Ratio | 2,05 | 1,55 | 1,21 | 1,51 | 1,96 |

Tabela 2. Wskaźniki fundamentalne spółki APS Energia S.A. w porównaniu do wybranych spółek z GPW.

W porównaniu do spółek o zbliżonym profilu działalności. APS Energia ma wyższą rentowność nawet jeśli porównamy dane z 2013 roku. Niestety ma znacznie wyższe zadłużenie. Mimo to, cena akcji w stosunku do zysków netto (wskaźnik C/Z) jest na podobnym poziomie (Tabela 2).

Spółka planuje pozyskać 7,15 mln zł, co daje cenę za jedną nową akcję w wysokości 4,13 zł. Jest ona więc nieco niższa od obecnej (4,29 zł na dzień 24.08.2015). Tak więc spółkę możemy uznać za zdrową pod względem finansowym, nieprzewartościowaną z dobrą płynnością i rentownością, choć z dużym zadłużeniem, które może się jeszcze zwiększyć.

Znaki zapytania i plusy oferty

Na rynek główny GPW przechodzi z NewConnect spółka zajmująca się dostarczaniem kompleksowych rozwiązań, związanych z utrzymaniem zasilania awaryjnego. APS Energia ma zamiar wybudować nową siedzibę, która pozwoli jej zwiększyć znacznie moce produkcyjne. W tym celu emituje akcje. Zbierzmy więc razem najważniejsze elementy oferty, na które warto zwrócić uwagę w przypadku IPO spółki APS Energia S.A.:

- Duża spółka z NewConnect przechodzi na rynek regulowany – przy okazji emisji akcji, spółka zdecydowała się przenieść na rynek regulowany. Jest to podyktowane chęcią zwiększenia wiarygodności spółki oraz pozyskania łatwiejszego dostępu do kapitału.

- Wąski rynek z małą konkurencją – spółka działa w niszy, która charakteryzuje się małą ilością konkurentów i dużymi barierami wejścia.

- 40% przychodów z Federacji Rosyjskiej – APS Energia około 40% przychodów czerpie ze współpracy z firmami rosyjskimi. Niestety, ze względu na sytuację geopolityczną, zwiększa to ryzyko inwestycji w jej akcje.

- Głównym klientem jest Gazprom – spółka współpracuje z firmami objętymi ograniczeniami w dostępie do rynków europejskich. Jeżeli nastąpi dalsze zaostrzenie polityki międzynarodowej, może się to odbić bardzo negatywnie na przychodach spółki.

- Mała płynność akcji – notowania na NewConnect charakteryzują się niską płynnością. Emisja nowych akcji zwiększy free float z 9% do 15%, co może poprawić trochę płynność.

- Zmiana siedziby celem emisji – spółka ma zamiar zmienić wynajmowaną siedzibę na własną, wybudowaną częściowo za pozyskane środki z emisji akcji. Ma ona zwiększyć moce produkcyjne spółki o 150%.

- Wzrost zadłużenia w związku z budową nowej siedziby – większość kosztów nowej siedziby będzie pokryta z kredytów i innych źródeł finansowania dłużnego. Zwiększy to znacząco zadłużenie spółki, które i tak już jest wysokie.

- Dywidendy od dwóch lat - spółka wypłaca dywidendy od dwóch lat i zapowiada wypłaty na poziomie od 10% do 30% zysków skonsolidowanych w przyszłości. Przy obecnym kursie akcji stopa dywidendy jest bardzo niska i wynosi około 1-2%.

- Wysoka rentowność biznesu oraz stabilność finansowa – spółka może pochwalić się wysokimi wartościami wskaźników rentowności. Także jej płynność płatnicza jest prawidłowa. Dobrze wygląda na tle podobnych spółek z GPW. Ma jednak duże zadłużenie w stosunku do aktywów.

Harmonogram oferty i przydatne odnośniki

| Daty | Etapy oferty | |

|---|---|---|

| 25 sierpnia – 1 września 2015 r. | Przyjmowanie zapisów w transzy detalicznej | |

| 2 września 2015 r. | Publikacja liczby akcji oferowanych oraz ceny emisyjnej | |

| 3 – 9 września 2015 r. | przyjmowanie zapisów w transzy instytucjonalnej | |

| 9 września 2015 r. | Przydział akcji oferowanych | |

| Około 16 września 2015 r. | Przewidywany termin rozpoczęcia notowań akcji oraz PDA |

Zobacz także: Notowania, wykres, dywidendy, akcjonariat i dane finansowe APS Energia