Era taniego pieniądza się skończyła, a to oznacza, że pasywne inwestowanie może być niebezpiecznym pomysłem – ostrzegają eksperci T. Rowe Price.

W II połowie 2022 roku wysoka inflacja i rosnące stopy procentowe pozostaną najpoważniejszymi zagrożeniami dla globalnych rynków finansowych - twierdzą liderzy inwestycyjni T. Rowe Price w raporcie „2022 Midyear Market Outlook. Transitioning to a New Paradigm”.

Skończyła się era taniego pieniądza

„Inwazja Rosji na Ukrainę wywołała gwałtowny wzrost cen żywności i energii, zakłócając globalne łańcuchy dostaw. To wywołało szok inflacyjny, nakładając presję na Fed i inne banki centralne. Bankierzy centralni już wiedzą, że trudno będzie okiełznać inflację, bez hamowania wzrostu gospodarczego” - twierdzi Sébastien Page, dyrektor ds. aktywów globalnych i CIO w T. Rowe Price. „Trzy największe wyzwania dla inwestorów w ciągu najbliższych kilku miesięcy to będą: inflacja, inflacja i inflacja. To mechanizm transmisji dla wszystkich innych zagrożeń, przed którymi stoimy. Kluczowym pytaniem jest teraz, czy te zagrożenia spowodują gwałtowne spowolnienie wzrostu, czy popchną główne gospodarki w pełnowymiarową recesję?” – pyta Page.

Zdaniem eksperta, inwestorzy muszą wziąć pod uwagę również to, że światowe rynki mogą osiągnąć strukturalny punkt zwrotny: koniec ery dużej płynności, niskiej inflacji i niskich stóp procentowych. Ta era trwała od 2008 roku, czyli od kryzysu finansowego. Płynność banków centralnych miała kluczowe znaczenie dla stabilizacji gospodarek i rynków zarówno podczas kryzysu finansowego, jak i pandemii. Skutkiem było jednak również wywindowanie na niebotyczne poziomy cen ryzykownych aktywów.

Eksperci T. Rowe Price uważają, że rodzi się nowy paradygmat. On jednak również może dawać możliwości do zarabiania pieniędzy. Warunkiem jest jednak aktywne zarządzanie portfelem. Tylko ono sprawdzi się w warunkach dużej niepewności i makro-niestabilności – przekonują analitycy T. Rowe Price.

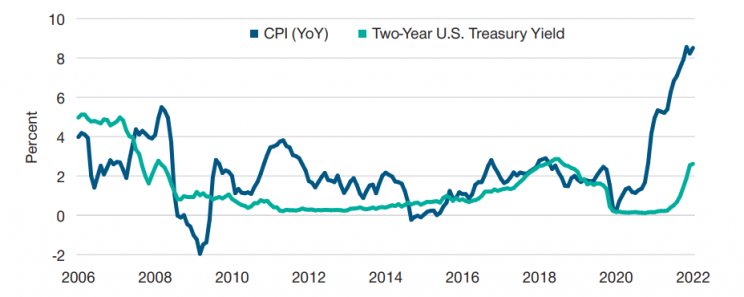

USA: inflacja i rentowność 2-letnich obligacji skarbowych

Źródło: T. Rowe Price

Zobacz także: Inwestowanie w wartość powróciło do łask. W których sektorach szukać okazji inwestycyjnych

Okazji na rynku akcji trzeba szukać w Chinach

Skoro rodzi się nowy paradygmat rynkowy, to co powinni robić inwestorzy, w co inwestować? Eksperci T. Rowe Price radzą, by wciąż nie doważać portfela w akcjach. „Spadki na giełdach w I połowie 2022 r. nieznacznie poprawiły wskaźnikowo wyceny akcji. Jednak wzrost zysków w II połowie roku może być utrudniony przez spowalniającą gospodarkę. Wyższe koszty produkcji mogą również obniżyć marże zysku. Oczekuje się, że inflacja spadnie z ostatnich szczytów. Jednak utrzymujące się zatory w łańcuchach dostaw i silny popyt na towary, usługi, pracę i mieszkania mogą utrzymywać presję wzrostową na ceny” – wskazują analitycy T. Rowe Price.

Podkreślają, że historycznie rzecz biorąc, okres obniżenia tempa wzrostu zysków firm faworyzował spółki wzrostowe. Jednak tym razem będzie inaczej, bo inwestorzy odwrócili się od nich z uwagi na podwyżki stóp, czyli podniesienie kosztu kapitału. Poza tym, wiele spółek technologicznych zostanie uderzonych spowolnieniem gospodarczym, chociażby platformy streamingowe, które mogą zanotować odpływ subskrybentów.

Zdaniem analityków T. Rowe Price, dużą okazją są chińskie akcje, po spadku Morgan Stanley Capital International (MSCI) China Index o prawie 50% od szczytu z początku 2021 r. „Wyceny chińskich akcji są potencjalnie atrakcyjne. Jednakże, strategia Pekinu pt. zero COVID jest kluczową przeszkodą na drodze do ożywienia wzrostu. Chiny mają zdolność do stymulowania wzrostu, ale przecież nie będą tego robić jednocześnie blokując wzrost, bo to by było jak wciskanie pedału gazu i hamulca jednocześnie. Pytanie, czy w przyszłości wzrost będzie pobudzany skutecznie. Pamiętajmy, że w Chinach może się pojawić kwestia kryzysu na rynku nieruchomości. Wciąż otwarte pozostaje pytanie o politykę rządu Państwa Środka w stosunku do platform technologicznych. Być może ona zostanie złagodzona, z uwagi na zbliżający się XX Zjazd Partii Komunistycznej Chin” – wskazują analitycy T. Rowe Price.

Notowania Hang Seng na tle MSCI All Countries World Index – 5 lat

Źródło: TradingView

Analitycy T. Rowe Price podkreślają, że nowy paradygmat będzie wymagał od inwestorów zwrócenia szczególnej uwagi na przyjmowane horyzonty czasowe i tolerancję na ryzyko. „Tolerancja na ryzyko zazwyczaj nie jest testowana w normalnych czasach. Prawdę o niej, o sobie samym, inwestor poznaje dopiero podczas zmiany reżimu. Obecnie inwestorzy powinni rozumieć ryzyko związane z pozostaniem pasywnymi na szybko zmieniającym się rynku. Indeksy mogą być słabo przygotowane na zmiany strukturalne, czyli pasywne fundusze to może nie być dobry wybór do portfela na kolejne lata nowej ery. Umiejętne aktywne zarządzanie jest kluczowym narzędziem w obliczu nowego paradygmatu. Nic-nie-robienie może być bardzo niebezpieczne” – ostrzegają analitycy T. Rowe Price.